УСЛУГИ

- Дипломные работы

- Курсовые работы

- Контрольные работы

- Рефераты

- Решение задач

- Изготовление чертежей

- Все услуги

ОТЗЫВЫ

СТАТЬИ

Контрольная работа по дисциплине "Макроэкономика"

I Теоретическая часть

Введение

Предметом макроэкономической теории является изучение макроэкономических явлений, которые не связаны с какой-то одной отраслью экономики, а имеют отношение ко всем отраслям экономики и должны получить общее (макроэкономическое) объяснение.

Макроэкономика рассматривает поведение экономики, рассматриваемой как единое целое: её подъёмы и спады, проблемы инфляции, безработицы. Следует отметить, что некоторые вопросы макроэкономики относятся к экономике страны, а некоторые могут иметь последствия и для целого ряда стран.

Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков. Она является моделью кейнсианского типа (demand-side), описывает экономику в краткосрочном периоде и служит основой современной теории совокупного спроса.

Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков. Она является моделью кейнсианского типа (demand-side), описывает экономику в краткосрочном периоде и служит основой современной теории совокупного спроса.

Модель IS-LM была разработана английским экономистом Джоном Хиксом в 1937 г. в статье "Кейнс и неоклассики" и получила широкое распространение после выхода в 1949 г. книги американского экономиста ЭлвинаХансена "Монетарная теория и фискальная политика" (поэтому модель иногда называют моделью Хикса-Хансена). Данная модель предложена Дж. Хиксом и развита затем Э. Хансеном. Цель модели - интегрировать в себе реальный и денежный секторы экономики.

1.1 Макроэкономическая политика в моделях IS-LM.

Кривая IS связана с уровнем дохода, определяемого совокупными расходами, её изменения отражают, в том числе, и изменения в государственных расходах и налогах. То есть сдвиги кривой IS отражают изменения в бюджетно-финансовой политике. Кривая LM связана с изменением предложения денег, сдвиги кривой LM отражают изменения в денежно-кредитной политике.

Всё это позволяет утверждать, что модель IS-LM позволяет оценить влияние на экономику макроэкономической политики, включая совместное влияние бюджетно-финансовой и денежно-кредитной политики. Остановимся на варианте стимулирующей макроэкономической политики.

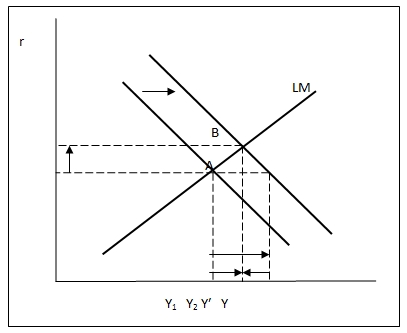

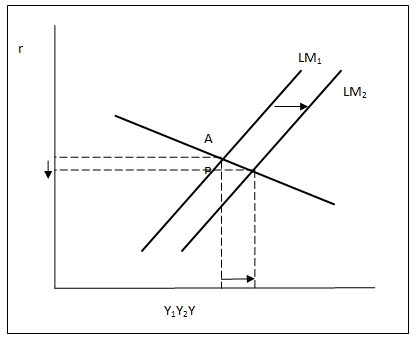

В случае со стимулирующей бюджетно-финансовой политикой возникает, в частности, эффект вытеснения. Эффект вытесненияозначает частичную нейтрализацию стимулирующего воздействия бюджетно-финансовой политики на ВВП в результате вытеснения частных инвестиций. Это связано с тем, что изменения ставки процента воздействуют как на денежный рынок, так и на рынок товаров. В принципе вы знакомы с этим эффектом, действие которого мы иллюстрировали с помощью логической схемы. В данной теме мы покажем на графике как действует эффект вытеснения с использованием модели IS-LM (Рис. 1).

Рисунок 1 - Эффект вытеснения в модели IS-LM

Если бы не было вытеснения инвестиций, то увеличение ВВП и дохода в результате стимулирующей бюджетно-финансовой политики было бы равно величине (Y1Y′ ). Но из-за эффекта вытеснения действительное увеличение ВВП составило только (Y1Y2).

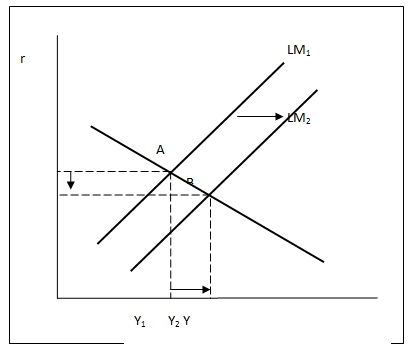

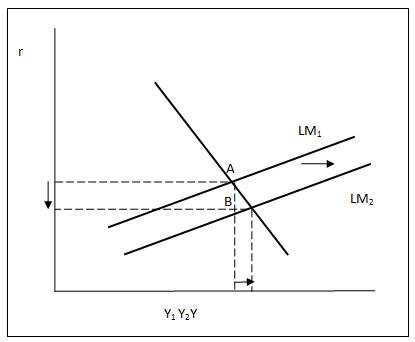

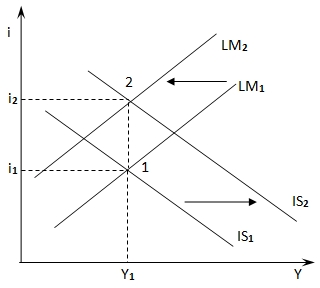

Вместе с тем стимулирующая денежно-кредитная политика ведёт к краткосрочному росту ВВП и дохода без эффекта вытеснения (Рис. 2).

Рисунок 2 - Стимулирующая денежно-кредитная политика в модели IS-LM

Относительная эффективность бюджетно-финансовой и денежно-кредитной политики зависит от значений коэффициента эластичности инвестиций по проценту (b) и коэффициента эластичности спроса на деньги по проценту (h).

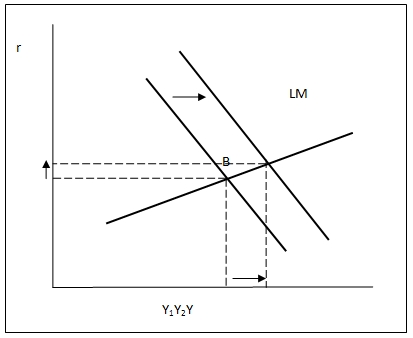

Стимулирующая бюджетно-финансовая политика относительно эффективна, когда эффект вытеснения является незначительным. Это имеет место в том случае, если, во-первых, величина коэффициента эластичности инвестиций по проценту небольшая. Это означает, что даже значительный рост ставки процента вызывает небольшое вытеснение инвестиций, и поэтому общий прирост ВВП будет существенным. Графически эта ситуация выглядит в виде крутой кривой IS.

Во-вторых, эффект вытеснения является незначительным, если величина коэффициента эластичности спроса на деньги по проценту большая. Это означает, что даже незначительное повышение ставки процента связано с существенным повышением спроса на деньги, уравновешивающим денежный рынок. Эффект вытеснения инвестиций при этом будет незначительным. Данная ситуация графически выглядит в виде пологой кривой LM.

Стимулирующая бюджетно-финансовая политика является наиболее эффективной при сочетании относительно крутой кривой IS и относительно пологой кривой LM (Рис. 3.).

b ↓ → эффект вытеснения ↓ - (крутая IS)

h ↑ → эффект вытеснения ↓ - (пологая LM)

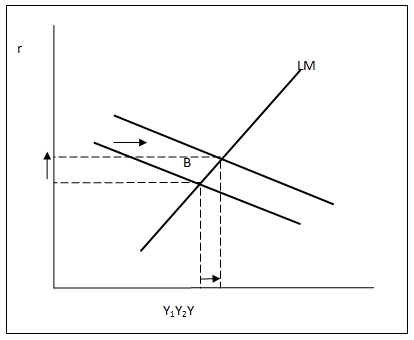

Стимулирующая бюджетно-финансовая политика относительно неэффективна, когда эффект вытеснения является значительным. Это имеет место в том случае, если, во-первых, величина коэффициента эластичности инвестиций по проценту большая. Это означает, что даже незначительный рост ставки процента вызывает большое вытеснение инвестиций, и поэтому общий прирост ВВП будет несущественным. Графически эта ситуация выглядит в виде пологой кривой IS.

Рисунок 3- Эффективная стимулирующая бюджетно-финансовая политика

Во-вторых, эффект вытеснения является значительным, если величина коэффициента эластичности спроса на деньги по проценту небольшая. Это означает, что даже значительное повышение ставки процента связано с несущественным повышением спроса на деньги, уравновешивающим денежный рынок. Эффект вытеснения инвестиций при этом будет значительным. Данная ситуация графически выглядит в виде крутой кривой LM.

Рисунок 4 - Неэффективная стимулирующая бюджетно-финансовая политика

Стимулирующая бюджетно-финансовая политика является наименее эффективной при сочетании относительно пологой кривой IS и относительно крутой кривой LM (Рис. 4).

b ↑ → эффект вытеснения ↑ - (пологая IS)

h ↓ → эффект вытеснения ↑ - (крутая LM)

Рассмотрим теперь случай со стимулирующей денежно-кредитной политикой.

Относительная эффективность этой политики зависит от стимулирующего влияния на динамику инвестиций, имеющего место в результате прироста денежной массы и снижения ставки процента. Этот стимулирующий эффект противоположен эффекту вытеснения в случае с бюджетно-финансовой политикой.

Стимулирующая денежно-кредитная политика относительно эффективна в нескольких случаях. Во-первых, она эффективна в том случае, если инвестиции чувствительны к изменениям ставки процента. Графически эта ситуация выглядит в виде пологой кривой IS. При этом незначительное снижение ставки процента вызывает значительный рост инвестиций.

Во-вторых, стимулирующая денежно-кредитная политика относительно эффективна в том случае, если спрос на деньги малочувствителен к изменениям ставки процента. Данная ситуация графически выглядит в виде крутой кривой LM. При этом существенное снижение ставки процента вызывает незначительное повышение спроса на деньги.

Таким образом, стимулирующая денежно-кредитная политика в наибольшей степени эффективна при сочетании относительно пологой кривой IS и относительно крутой кривой LM (Рис. 5).

b ↑ → стимулирующий эффект ↑ - (пологая IS)

h ↓ → стимулирующий эффект ↑ - (крутая LM)

Рисунок 5 - Эффективная стимулирующая денежно-кредитная политика

Стимулирующая денежно-кредитная политика относительно неэффективна в двух случаях. Во-первых, она неэффективна в том случае, если инвестиции мало чувствительны к изменениям ставки процента. Графически эта ситуация выглядит в виде крутой кривой IS. При этом значительное снижение ставки процента вызывает незначительный рост инвестиций.

Во-вторых, денежно-кредитная политика относительно неэффективна, если величина коэффициента эластичности спроса на деньги по проценту большая. Это означает, что даже незначительное повышение ставки процента связано с существенным повышением спроса на деньги, уравновешивающим денежный рынок. Стимулирующий эффект при этом будет незначительным. Данная ситуация графически выглядит в видепологойкривой LM (Рис. 6).

b ↓ → стимулирующий эффект ↓ - (крутая IS)

h ↑ → стимулирующий эффект ↓ - (пологая LM)

Рисунок 6 - Неэффективная стимулирующая денежно-кредитная политика

Таким образом, стимулирующая денежно-кредитная политика неэффективна при сочетании относительно крутой кривой IS и пологой кривой LM (Рис. 6).

Стимулирующая бюджетно-финансовая и денежно-кредитная политика вызывают лишь краткосрочный эффект увеличения выпуска и занятости, они не способствуют росту экономического потенциала, а, значит, не способствуют долгосрочному экономическому росту. Эта задача не может быть решена с помощью политики стимулирования совокупного спроса. Стимулы к долгосрочному экономическому росту связаны с политикой в области совокупного предложения.

1.2 Влияние фискальной и монетарной политики на изменения в модели IS-LM

Поскольку товарный и денежный рынок взаимосвязаны, то меры фискальной и монетарной политик не являются независимыми друг от друга, и эффективность бюджетно-налоговой политики зависит от того, какой политики придерживается Центральный банк.

Рассмотрим, какой будет эффективность стимулирующей фискальной политики в зависимости от политики, проводимой Центральным Банком. Пусть правительство увеличивает государственные расходы, а центральный банк не изменяет количество денежной массы.

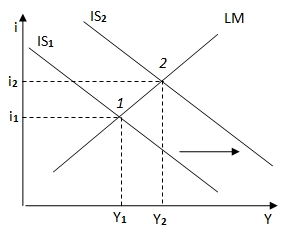

Рисунок 7 - ЦБ поддерживает М на постоянном уровне

Увеличение государственных расходов сдвинет кривую IS вправо. Поскольку предложение денег не меняется, то LM останется на месте. Как видно из рисунка, реальный ВВП увеличился с отметки Y1 до Y2, однако данное увеличение могло бы быть более сильным, если бы не сработал эффект вытеснения. Таким образом, при поддержании Центральным банком постоянной денежной массы фискальная политика обладает достаточно низкой эффективностью.

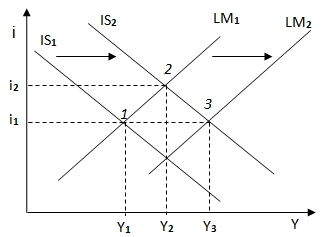

Рассмотрим случай, когда Центральный банк поддерживает на постоянном уровне ставку процента.

Рисунок 8 - ЦБ поддерживает i на постоянном уровне

Увеличение государственных расходов или снижение налогов сдвинет кривую IS вправо. При этом ставка процента будет иметь тенденцию к росту, и чтобы нейтрализовать этот рост, Центральный банк вынужден будет увеличить денежную массу. Рост предложения денег сдвинет кривую LM вправо. Такая политика Центрального банка позволяет нейтрализовать эффект вытеснения инвестиций, и совокупный выпуск возрастает с величины Y1 до Y3. Таким образом, при поддержании Центральным банком процентной ставки на неизменном уровне фискальная политика оказывается наиболее эффективной.

И, наконец, рассмотрим случай, когда Центральный банк поддерживает постоянный уровень выпуска.

Рисунок 9 - ЦБ поддерживает Y на постоянном уровне

Увеличение государственных расходов или снижение налогов сдвинет кривую IS вправо. Чтобы доход оставался на прежнем уровне, Центральный банк сокращает денежную массу, и кривая LM сдвигается влево. Величина совокупного выпуска осталась неизменной, фискальная политика оказалась неэффективной.

Таким образом, эффективность фискальной политики зависит от того, как отреагирует на нее Центральный банк. Наиболее эффективной бюджетно-налоговая политика оказывается в условиях, когда Центральный банк поддерживает на постоянном уровне ставку процента, так как при этом нейтрализуется эффект вытеснения инвестиций.

Также стоит отметить, что на валовой выпуск и уровень инфляции оказывает влияние не только размер бюджетного дефицита, но способ его финансирования. Кредитно-денежная политика влияет на способность правительства финансировать бюджетный дефицит, изменяя стоимость обслуживания долга путём манипулирования источниками финансирования. При этом финансирование государственного долга правительством влечёт за собой наложение ограничений на операционную независимость монетарных властей.

Рассмотрим мнения зарубежных и отечественных авторов о проблеме взаимодействия правительства и центрального банка.

TorbenM. Andersen и FriedrichSchneider рассматривают взаимодействие междуфискальной имонетарной политиками с точки зрения кейнсианской и новой классической экономической теории. Построенная ими модель отталкивается от предположения, что Центральный банк и Правительство имеют разные цели.Правительство, заинтересованное в первую очередь в своем переизбрании, ориентируется на краткосрочный период и стремитсяувеличить объем производства, порождая тем самым увеличение инфляции. Центральный банк, напротив, заинтересован в первую очередь в поддержании стабильного уровня цен, что помогает достигать стабильныхтемпов роста ВВП, но только в долгосрочном периоде.

Таким образом, TorbenM. Andersen и FriedrichSchneider рассматривают взаимодействие двух независимыхвластей, преследующих различные цели и решающих проблему компромиссного выбора между выпуском и инфляцией. Авторы приходят к выводу, что с точки зрения кейнсианской теории Центральный банк и Правительство получают больше выгоды от сотрудничества, а их нескоординированные действия неэффективны. Исключением изэтих результатовявляется ситуация, когда один из игроков нацелен либо на достижение определенного уровня ВВП, либо на достижение определенного уровня инфляции.

AlanS. Blinder рассмотрел различные способы взаимодействия фискальной и монетарной политики, поставив под сомнение эффективность их скоординированных действий в любых ситуациях. Одним из таких обстоятельств, по мнению автора, является наличие большого количества инструментов, с помощью которых фискальная и монетарная власть могут достигнуть основных целей стабилизационной политики.

AvinashDixitandLuisaLambertini предполагают, что центральный банк заботится об инфляции в большей степени и о выпуске в меньшей степени, чем общество. Авторы приходят к выводу, что наиболее предпочтительным является стратегическое лидерство фискальной политики по отношению к монетарной.

В статье Атаманчука, Пекарского и Мерзлякова «Взаимодействие правительства и центрального банка в экспортоориентированной экономике»рассматривается альтернативный подход, обусловленный спецификой экспортоориентированной экономики. В такой экономике проблема монетарной политики состоит в выборе между политикой управления обменным курсом и стабилизацией инфляции. Авторы приходят к выводу, что в случае не сильной зависимости импорта от ВВП, минимальные значения общественных потерь могут быть достигнуты благодаря стимулирующей фискальной политике и режиму управления обменным курсом. Чем сильнее зависимость импорта от выпуска, тем более эффективным будет переориентирование центрального банка на режим регулирования денежной массы.

ЗАКЛЮЧЕНИЕ Модель IS-LM представляет собой модель совместного равновесия товарного и денежного рынков.Модель IS-LM позволяет: 1) показать взаимосвязь и взаимозависимость товарного и денежного рынков; 2) выявить факторы, влияющие на установление равновесия как на каждом из этих рынков в отдельности, так и условия их одновременного равновесия; 3) рассмотреть воздействие изменения равновесия на этих рынках на экономику; 4) проанализировать эффективность фискальной и монетарной политики; 5) вывести функцию совокупного спроса и определить факторы, влияющие на совокупный спрос; 6) проанализировать варианты стабилизационной политики на разных фазах экономического цикла. Фискальная политика может использоваться для стабилизации экономики: При спаде производства следует уменьшать ставку подоходного налога или увеличивать государственные расходы, причем эффект от увеличения госзакупок будет выше, чем при таком же увеличении государственных трансфертов. В случае “перегрева” экономики (экономика на подъеме), повышая налоги или сокращая государственные расходы, мы можем вернуть экономику в состояние полной занятости. Монетарную политику при фиксированном курсе применять невозможно – все усилия центрального банка уходят на поддержание неизменным курса валюты.Монетарная политика является совершенно неэффективной в открытой экономике с фиксированными обменными курсами.II Практическая часть

Задание 1

Экономика страны описана следующими данными: Y=C+I; C=100+0,8Y; I=50. Определите:

а) равновесный уровень дохода (Y);

б) равновесный уровень потребления (С) и сбережений (S);

в) если уровень выпуска равен 800, то каков будет незапланированный прирост запасов продукции?

г) если автономные инвестиции возрастут до 100, то, как изменится равновесный выпуск?

Решение:

Y = C + I = 100 + 0,8Y + 50,

Y = 750

В равновесии соблюдается равенство сбережений и инвестиций, т.е. равновесный уровень сбережений:

S = I = 50.

Равновесный уровень потребления равен:

C = Y – S = 750 – 50 = 700.

Равновесный уровень потребления может быть найден и из потребительской функции после подстановки в неё равновесного дохода:

C = 100 + 0,8 • 750 = 700.

Если фактический объём выпуска равен 800, а равновесный составляет 750, то незапланированный прирост запасов продукции составит: 800 – 750 = 50.

Если автономные инвестиции возрастут с 50 до 100, то кривая планируемых расходов сдвинетсявверх и объём выпуска возрастёт на величину.

Зоя Степановна

Меня зовут Зоя Степановна, я бабушка. Моя внучка учится в Японии на лингвиста, совершенно не понимает предметы по экономике. Я заказывала у Вас задачи для неё. Вы мне очень помогли. Внучка благодаря Вам получает стипендию. Её работу выделили, среди всех работ! Спасибо!

Светлана

Спасибо большое за работу!Заказывала тут магистерскую диссертацию

Ирина

Очень приятно, что не везде полный развод и можно получить именно то, что ты и заказывал. Даю самые хорошие рекомендации этой компании.